你不知道的“買贈”財稅處理全在這里!

- 來源:

- 西昌巧手軟件科技有限公司

- 作者:

- 西昌巧手軟件科技有限公司

- 發布時間:

- 2019年06月17 09:38

- 瀏覽:

- 2711

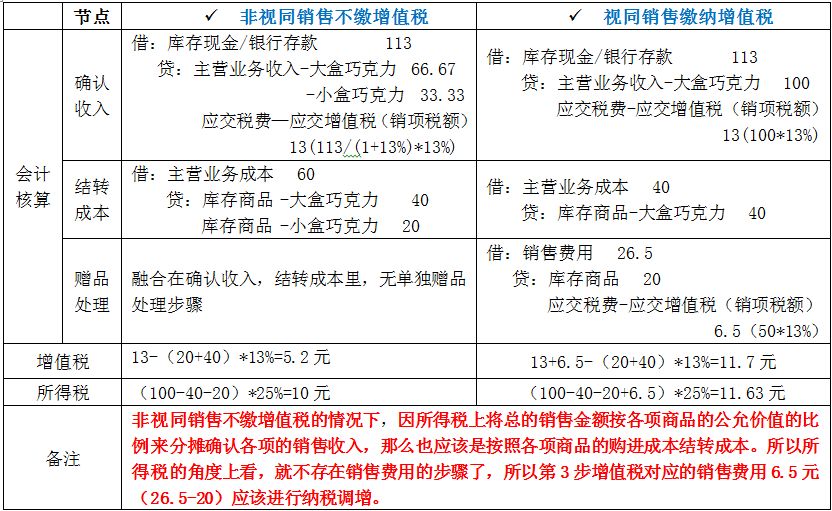

最近電商狂歡一波接一波,剛過去了母親節、520,緊接著兒童節、618年中大促又要來了。節慶活動店家常用的促銷方式當屬“買贈”,例如“買一贈一”、“滿100贈50”。 不少財務小伙伴提出疑問,公司的這類促銷活動在賬務上該如何處理?今天一塊來看“買贈”活動的稅務處理以及憑證處理。 “買贈”體現形式 “買贈”一般體現為“買一贈一”和“滿贈”,“買一贈一”和“滿贈”的財稅處理實質上是一致的。這里的“贈”,指的都是贈實物。 稅務處理 ■ 增值稅 目前“買贈”在增值稅的處理并沒有統一的文件規定,所以財務人員對“買贈”業務的處理也存在很多爭議,主流處理方法有兩種:1、非視同銷售不繳增值稅;2、視同銷售繳納增值稅。 單從字面上就可以看出第一種方式要比第二種方式少繳稅,所以非視同銷售不繳增值稅的方式備受老板和財務人員的青睞。那我們怎么才能為節稅找到合理的證據支撐呢?以下為詳細的分析過程: 很多省份對“買贈”業務的增值稅處理方式出臺了明確的政策規定佐證了非視同銷售的觀點: ? 四川:“買物贈物”方式,是指在銷售貨物的同時贈送同類或其他貨物,并且在同一項銷售貨物行為中完成,贈送貨物的價格不高于銷售貨物收取的金額。對納稅人的該種銷售行為,按其實際收到的貨款申報繳納增值稅,但賬務處理時應將實際收到的銷售金額,按銷售貨物和隨同銷售贈送貨物的公允價值的比例來分攤確認其銷售收入,同時應將銷售貨物和隨同銷售贈送的貨物品名、數量以及按各項商品公允價值的比例分攤確認的價格和金額在同一張發票上注明。《關于買贈行為增值稅處理問題的公告》(四川省國家稅務局公告2011年第6號) ? 河北:企業在促銷中,以“買一贈一”方式組合銷售貨物的,對于主貨物和贈品不開發票的,就其實際收到的貨款征收增值稅。對于主貨物與贈品開在同一張發票的,或者分別開具發票的,應按發票注明的合計金額征收增值稅。納稅義務發生時間均為收到貨款的當天。《河北省國家稅務局關于企業若干銷售行為征收增值稅問題的通知》(冀國稅函[2009]247號) ? 江西:以買一送一、隨貨贈送、捆綁銷售等方式銷售貨物,如將銷售貨物和贈送貨物的各自原價和折扣額在同一張銷售發票上注明的,按實際收取的價款確認銷售額。銷售貨物與贈送貨物適用增值稅稅率不同的,應分別以各自原價扣除折扣額后的余額按適用稅率計算繳納增值稅。未按上述規定在同一張銷售發票上注明的,銷售貨物按其實際收取的價款確認銷售額,隨同銷售贈送的貨物按視同銷售確定銷售額。《江西省報百貨零售企業增值稅管理辦法》(江西省國家稅務總局公告2013年第12號 ) ? 貴州:購物贈物方式,指在銷售貨物的同時贈送同類或其它貨物,并且在同一項銷售貨物行為中完成,贈送貨物的價格不高于銷售貨物收取的金額。納稅人采取購物贈物方式銷售貨物,按照實際收到的貨款計算繳納增值稅,在賬務上將實際收到的銷售金額,按銷售貨物和隨同銷售贈送貨物的公允價值的比例來分攤確認其銷售收入,同時應將銷售貨物和隨同銷售贈送的貨物品名、數量以及按各項商品公允價值的比例分攤確認的價格和金額在同一張發票上注明。《貴州省國家稅務局關于促銷行為增值稅處理有關問題的公告》(貴州省國家稅務局公告2012年第12號) 對隨同贈送的貨物品種較多,不能在同一張發票上列明贈送貨物的品名、數量的,可統一開具“贈品一批”,同時需開具加蓋發票專用章的《隨同銷售贈送貨物明細清單》(見附件),作為記賬的原始憑證。 據上,河北、四川、江西、貴州都有政策依據,可以按照實際收到的價款繳納增值稅,但前條件是開發票是,將主貨物和贈品開在同一張發票上,并且,根據向專家咨詢結果,不僅要開在同一張發票上,還要在金額欄分別注明金額,僅在備注欄備注是無效的。 但是,也有例外的省份,比如,內蒙古自治區:“買一贈一”等直接與銷售貨物相關的贈送行為,應該在實現商品兌換時按照《中華人民共和國增值稅暫行條例實施細則》第十六條的規定確定其銷售額。《內蒙古自治區商業零售企業增值稅管理辦法(試行)》(內蒙古國家稅務局2010年第1號公告) 《中華人民共和國增值稅暫行條例實施細則》第十六條的規定:納稅人有條例第七條所稱價格明顯偏低并無正當理由或者有本細則第四條所列視同銷售貨物行為而無銷售額者,按下列順序確定銷售額: (一)按納稅人最近時期同類貨物的平均銷售價格確定; (二)按其他納稅人最近時期同類貨物的平均銷售價格確定; (三)按組成計稅價格確定。組成計稅價格的公式為; 組成計稅價格=成本×(1+成本利潤率) 綜上所述,除內蒙古自治區必須要對“買贈”視同銷售繳納增值稅外,其他省份均可以考慮采用非視同銷售不繳增值稅的方式,由于河北、四川、江西、貴州四省已經出臺政策規定,所以只要發票開具符合要求,增值稅上并無風險。除此之外的各個省、自治區、直轄市如采用非視同銷售不繳增值稅的方式,必須嚴格按照要求開具發票,以降低稅務風險。 ■ 企業所得稅 “買贈”業務企業所得稅上的處理并無爭議。根據《國家稅務總局關于確認企業所得稅收入若干問題的通知》(國稅函[2008]875號)第三條:企業以買一贈一等方式組合銷售本企業商品的,不屬于捐贈,應將總的銷售金額按各項商品的公允價值的比例來分攤確認各項的銷售收入。 會計核算 舉個例子:某超市為清理庫存,對520過后的巧克力進行“買一贈一”的促銷活動:客戶買一大盒100元巧克力贈送一份50元的小盒巧克力(均為不含稅價)。大盒巧克力的購進成本為40元,小盒巧克力為20元。該超市適用13%的增值稅率和25%的企業所得稅率。 通過上例,“買贈”方式下采用“非視同銷售不繳增值稅”核算方法,一盒巧克力和贈品即可節稅(11.7+11.63)-(5.2+10)=8.13元。(不考慮附加稅費) 因IPO對買贈審核較為嚴格,如準備上市且不屬于已出臺政策省份的公司,采用視同銷售繳納增值稅的方式較為妥當。金稅三期也加強了毛利監督管理,如果采用“非視同銷售不繳增值稅”的方法核算后,按照公允價值分攤之后的商品收入的金額低于其對應成本金額,金稅三期就會發出預警, 小好有話說:所以大家除了節稅,還要注意相關的財稅風險~金稅三期對很多財稅指標都嚴格監管,為了能夠讓企業始終處于財稅健康的狀態,“好會計”提供了“稅務風險監測”功能,對稅負進行監測,避免稅負過大引起稅局注意;對進銷稽核,同步金三,對購銷異常進行預警。 點擊圖片,免費試用~

來源:服寶碎碎念(ID:chanjetfubao)作者:李英瑞。轉載請注明

- 財稅互動 -

點擊下方標題 查看更多干貨 熱點解讀 工商年報 | 建筑業稅務籌劃 | 增值稅申報 | “奔馳事件”稅務問題 | 社保斷繳 | 小規模自開專票 | 個體戶個稅申報 | 21種假賬手法 | 私人銀行賬戶轉賬 | 不裁員返還失業險 | 繼續教育 | 個稅稽查 | 會計失信 | 100個個稅風險點 | 增值稅電子發票 | 個稅申報系統升級指南 | 發票新規 | 國地稅聯姻 | 申報表 | 金三大數據稽查 | 匯算清繳 | 增值稅政策 | 48項發票報銷新規 | 個稅改革 | 稅務稽查&解決方法 | 個稅專項扣除法 | “五險一金”黑名單制度 實操干貨 失控發票 | 加計抵減 | 亂賬處理 | 會計做賬 | 公司注銷 | 56個行業會計分錄 | 年結準備工作 | 財務年底焦慮 | 增值稅發票 | 468個賬務處理方法 | 110個財務成本管理公式 | 社保 | 稅前扣除 | 2018年末匯算清繳 | 印花稅的34個要點 | 財務工作的21張流程圖 | 金三個稅扣繳 | 稅務稽查 | 公司注銷 | 股東轉股 | 企業涉稅風險 | 賬務處理 | 稅率調整 | 稽查清單 | 固定資產 | 10個財稅面試題 | 稅務零申報 | 預繳稽查風險 | 福利費 | 不征稅收入 | 跨年調賬 | 固定資產的進項抵扣 | 會計科目 | 員工旅游稅前扣除 | 代銷門票 | 電商財務處理 | 離職攻略 | 預警稅負率 | 零申報 | 330個會計分錄 | 個體戶建賬 財稅直播 高新企業匯繳 | 資產折舊 | 會計核算 | 小微惠普 | 企業對個人支付涉稅 | 預算編制 | 2018匯算清繳(1)| 工資申報 | 財務報表 | 經營所得 | 勞務費 | 稅務稽查 | 現金流分析 | 社保個稅(2) | 稅前扣除憑證 | 償債能力 | 社保個稅(1) | 納稅籌劃 | 所得稅預繳表 | 財務分析 | 財務報表 | 設備器具稅前扣除 | 職工&居民社保解析 | 管理會計政策解析 | 涉稅風險分析 | 社保問題集合 | 個稅專項附加扣除 功能答疑 稅檢專家 | 報表格式變化 | 75歲老人的財稅情結 | 進銷臺賬 | 憑證 | 合力一鍵取票 | 不拼談何會計 | 18年花費金額&19年預算 | 我在西藏做會計 | 進銷臺賬 | 進銷項發票識別邏輯 | 庫存匯總 | 工資表、期末結轉等 | 移動、web端更新 | 一鍵申報(易代賬) | 利潤表稅金計數 | T3直升好會計 | 一鍵報稅(好會計) | 批量導出總賬 | 輔助核算3選1 | 固定資產清理小掃把 | 發票導入(好會計) | 設置輔助核算 | 打印明細賬 | 重算報表 | 頁面改版 | 一鍵生成工資條 | 輔助賬表更新 點擊閱讀原文,免費試用好會計